生命保険業界の歴史を検証することで、将来への課題を探っていくコラムを連載していきたいと思います。

証券と保険をマスターすれば、FPとして一本立ちできると言われます。

なるほど、最も複雑で、顧客からのクレームの多い業界です。

一方で、無責任なマスコミ報道などにより間違ったイメージ・情報が定着した業過でもあります。

「へぇ~!!」と驚かれる一般には知られないエピソードを交えながら、正確な現状を確認する一助となれば幸いです。

第2回は、戦後復興の日本の生命保険業界を2回に分けて概観してみましょう。

まず、前編は「第二会社設立」についてです。

嶋田雅嗣⇒プロフィール

1.戦後復興と第二会社設立

第二会社を設立

第二次世界大戦後のハイパーインフレで、生命保険を含む金融資産が紙屑と化したことから、生保各社とも経営に苦労する。多くの生命保険会社は株式会社(相互会社は千代田、第一、富国の3社)であったが、相互会社形式の第二会社を設立し契約を移転するなどして、抜本的な財務改善を図っている。

進駐軍による財閥解体では、日本生命、第一生命などの非財閥系生命保険会社以外は、第二会社設立時に、財閥名を冠しない社名で設立しているが、1951(昭和26)年のサンフランシスコ平和条約締結後、旧社名に復帰する会社が多かった。

| 財閥名 | 旧社名

(株式会社) |

第二会社

(相互会社) |

サンフランシスコ平和条約締結後の社名

(現在) |

参考

財閥系銀行の行名変更例と現 |

|

| 三菱 | 明治生命 | 明治生命 | 明治生命(明治安田生命) | 千代田銀行 | 三菱UFJ銀行 |

| 三井 | 三井生命 | 中央生命 | 三井生命(日本生命 傘下) | 帝国銀行 | 三井住友銀行 |

| 住友 | 住友生命 | 国民生命 | 住友生命 | 大阪銀行 | |

| 安田 | 安田生命 | 光生命 | 安田生命(明治安田生命) | 富士銀行 | みずほ銀行 |

| 古河 | 帝国生命 | 朝日生命 | 朝日生命 | 第一銀行 | |

| 日産 | 日産生命 | 日新生命 | 日産生命(プルデンシャル生命) | - | |

| 野村 | 野村生命 | 東京生命 | 東京生命(T&Dフィナンシャル生命) | 大和銀行 | りそな銀行 |

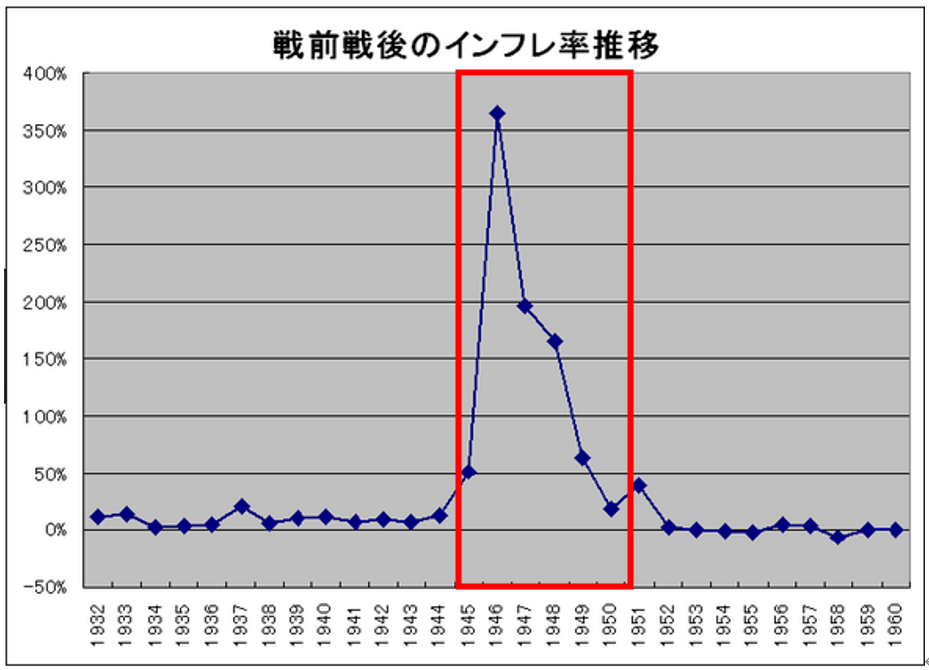

1945(昭和20)年から1949(昭和24)年のわずか5年間で、インフレにより資産価値は3%、すなわち100万円が3万円の価値しかなくなっている。「国債が、生命保険が、紙屑となった」と言われたのも仕方がないであろう。

営業推進では、日本生命が、戦争未亡人を主力販売チャネルとして、月払の養老保険の販売を開始した。1959(昭和34)年発売の定期付養老保は「暮らしの保険」のペットネームのもと、爆発的な売り上げを記録していく。

彼女らは、家計の主計者が死亡した場合の家族の労苦を身に染みて感じていること、生活費を稼がなくてはならないという個別事情、女性らしい細やかな気配りで、販売量は急増する。死亡保険金で遺族生活費を、満期保険金で老後生活費を賄うという、コンセプトは、掛捨てを嫌う日本人の気質にもあっていた。

簡易保険に独占されていた月払契約の扱い、地域を決めて募集と集金をおこなうデビット制度の導入など、生命保険事業が飛躍的に発展する礎となる諸制度も、この時期から導入が始まっている。

-

定期付養老保険の高倍率化

高度成長期には、定期保険特約を付加することで、インフレに対応していく。

1955(昭和30)年に、定期付養老保険が発売された。以後、定期保険特約の倍率競争を行いながら、長らく主力商品の座を占めることになる。最終的には、30倍型(養老保険1に対し定期保険特約29)が販売されている。

-

第三分野の生損保調整

- 1962(昭和37)年 第百生命(現マニュライフ生命)が、「交通事故入院給付特約」を発売

- 1963(昭和38)年 損保各社が、「交通事故傷害保険」を発売

- 1965(昭和40)年 AIU(現AIG損保)が、海外旅行傷害保険に付帯する「疾病死亡危険担保特約」の販売を当局に申請

これを機に、生損保間における第三分野、疾病、傷害の線引きが必要となり、「柏木裁定」あるいは「昭和40年裁定」と呼ばれる分野調整が行われた。

| 生命保険 | 損害保険 | |

| 疾病 | ・原則として生保が行なう | ・損保の現行特約はこれを尊重する |

| 傷害 | ・生保は他の種目の保険と組合わせることとし、

単独商品としては発売しない |

・損保については、特に制限しない |

| 海外旅行保険 | ・生損保ともワンセット方式で発売する | ・生損保ともワンセット方式で発売する・

ただし、損保に疾病死亡を認めるにはこの保険に限る こととする |

この結果、疾病を保障する「入院特約」は、生命保険会社でのみ扱い、損保は海外旅行傷害保険でのみ疾病補償を扱うことになった。

傷害保険は、損害保険会社が主契約として扱うことになり、1級~14級までの14段階に、生命保険会社は特約としてのみ扱うことになり6等級と、損害保険に比べるとざっくりした分類となっている。同じ障害状態でも、生損保で等級が異なることもあり、注意が必要である。

疾病、傷害を第三分野と称するのは、当時の大蔵省銀行局の保険1課が生命保険会社、保険2課が損害保険会社を管理・監督していたが、いずれにも所属しない商品種類であることに由来している。

欧米など諸外国では、第三分野の扱いはまちまちである。米国のように、対象となる保険事故ごとに保険会社を設立することもあれば、生命保険会社あるいは損害保険会社に扱わせる国もある。

第三分野が、生損害保険会社いずれでも扱えるようになったのは、1996(平成8)年4月より、改正保険業法の施行以降のことである。

農協

1947(昭和22)年、農業協同組合法が制定され、翌年に北海道共済農業協同組合連合会が設立され、初めて共済事業が開始されている。

その後、都道府県を単位とする共済連合会(共済連)、全国組織である全国共済農業協同組合連合会(全共連)が設立されている。

1955(昭和30)年には、全都道府県で、損害共済・生命共済の両事業を開始している。さらに、農協は信用事業(農協系統金融、通称 JAバンク)もおこなっており、総合金融業を営むことになる。

農協以外にも、水産業協同組合法、消費生活協同組合法などを根拠とした各共済制度が、以後相次いで設立され、簡易保険とともに、生命保険会社を脅かす存在となっていく。

この記事へのコメントはありません。