マイアドバイザー® 石原敬子(イシハラ ケイコ)さん によるスポットコラムです。

男性の平均寿命は 81.47 年、女性の平均寿命は 87.57 年です。働き盛りである40歳の平均余命は、男性42.40年、女性は48.24年。仕事や家事、育児に奮闘する年代の多くの人が、まだ人生の折り返し地点にも到達していないといえます。

石原敬子(イシハラケイコ)⇒プロフィール

「元金が安全」から「値上がり期待」に意識を向け始めた

高齢化が進む中で、老後の生活資金準備への意識が高まるのは自然な流れでしょう。また最近では、食品や日用品などの身近な商品の値上げが消費者を直撃。老後の生活資金準備という長いスパンでは、インフレリスクが気になります。

2021年度の日本証券業協会の意識調査では、金融商品選びに重視する点として「いつでも出し入れできる」「元金が安全」「各種料金の自動引落に利用できる」と回答した人が3年前に比べて減少。「利回りが良い」も減り、一方で「値上がりが期待できる」が増えました。

とはいえ、資産価値が過度に上下しては気が気ではありません。なるべくリスクを抑えて資産づくりをしたいものです。

つみたてNISAやiDeCoを利用する人が増加

リスクを抑える方法としては「長期・積立・分散投資」が王道です。資金を特徴の異なる複数の投資対象に分け、長い期間積み立てれば、経済成長に見合うペースで資産価値も増えると考えられています。

2021年は、若者層を中心に「長期・積立・分散投資」への関心が高まりました。「つみたてNISA」は代表的な方法です。2021年末のつみたてNISA口座数(速報値)は518万口座。2020年末の302万口座から、1年で約1.7倍に増えたのです。

また、個人型確定拠出年金(iDeCo)の加入者も増えています。企業型と違い、iDeCoは掛金を自分で払います。iDeCoの2022年3月末時点での加入者は238万人。2021年3月末の193万人から23%増えました。

ジワリ増加、変額年金保険

個人年金保険の1つ「変額年金保険」は、保険料を月払いにすると「長期・積立・分散投資」を実現できます。変額年金保険は「投資型年金保険」とも呼ばれ、定額年金保険と違って契約時には将来の受取年金額が決まっていません。運用実績しだいです。

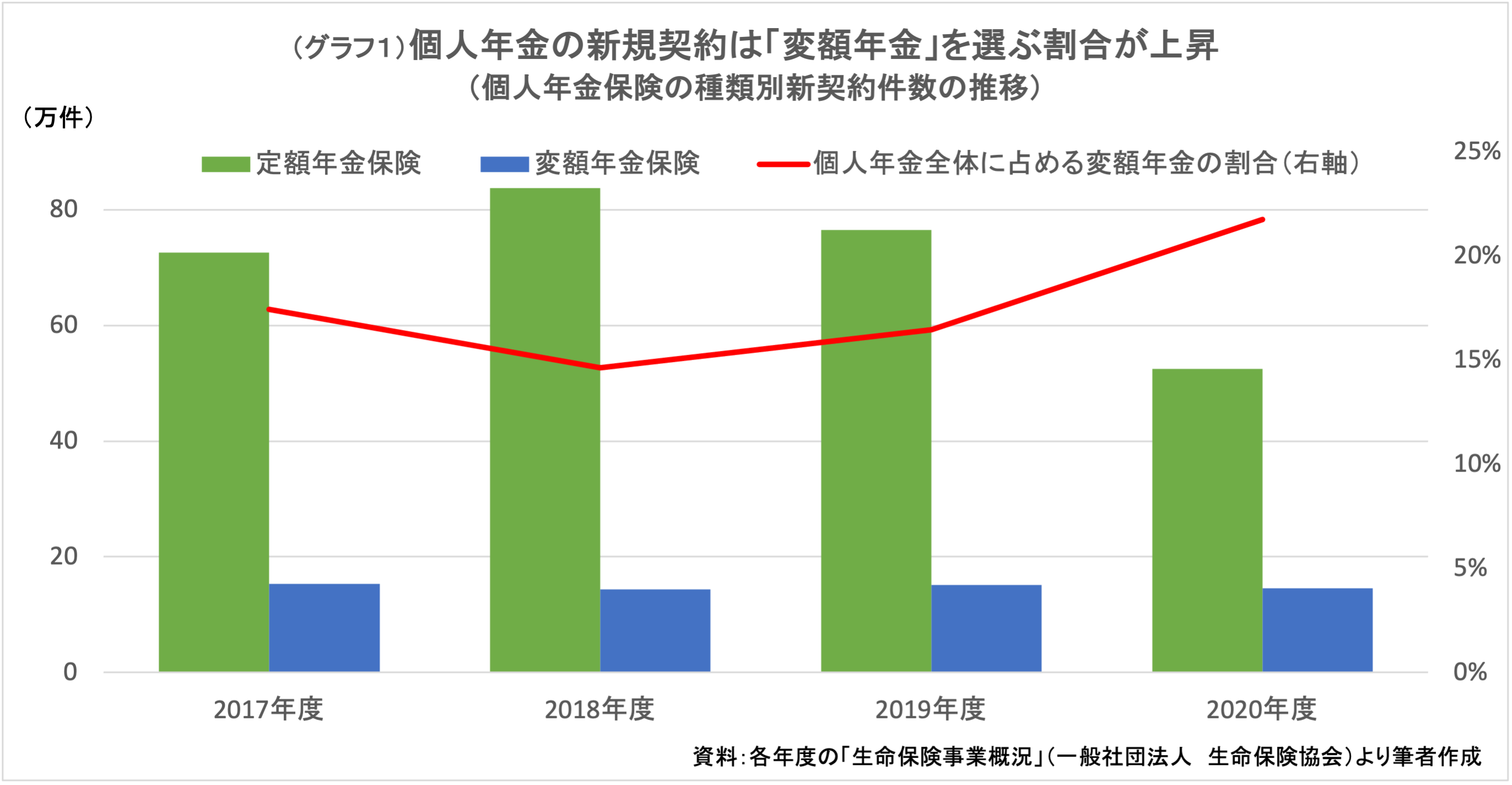

以前はリスクを気にする人が多く敬遠されがちでしたが、最近は少し違うようです。(グラフ1)は、個人年金保険を定額型と変額型に分けて集計した、新規契約件数の推移です。全体の契約数に占める変額年金保険の割合は、2018年度の14.64%を底に、2020年度は21.76%に上昇しました。

現在は新規の契約を取扱っていない変額年金保険が多く、一部の保険会社での募集にとどまっているにもかかわらず、変額型の契約数が増えている点を興味深いと感じました。

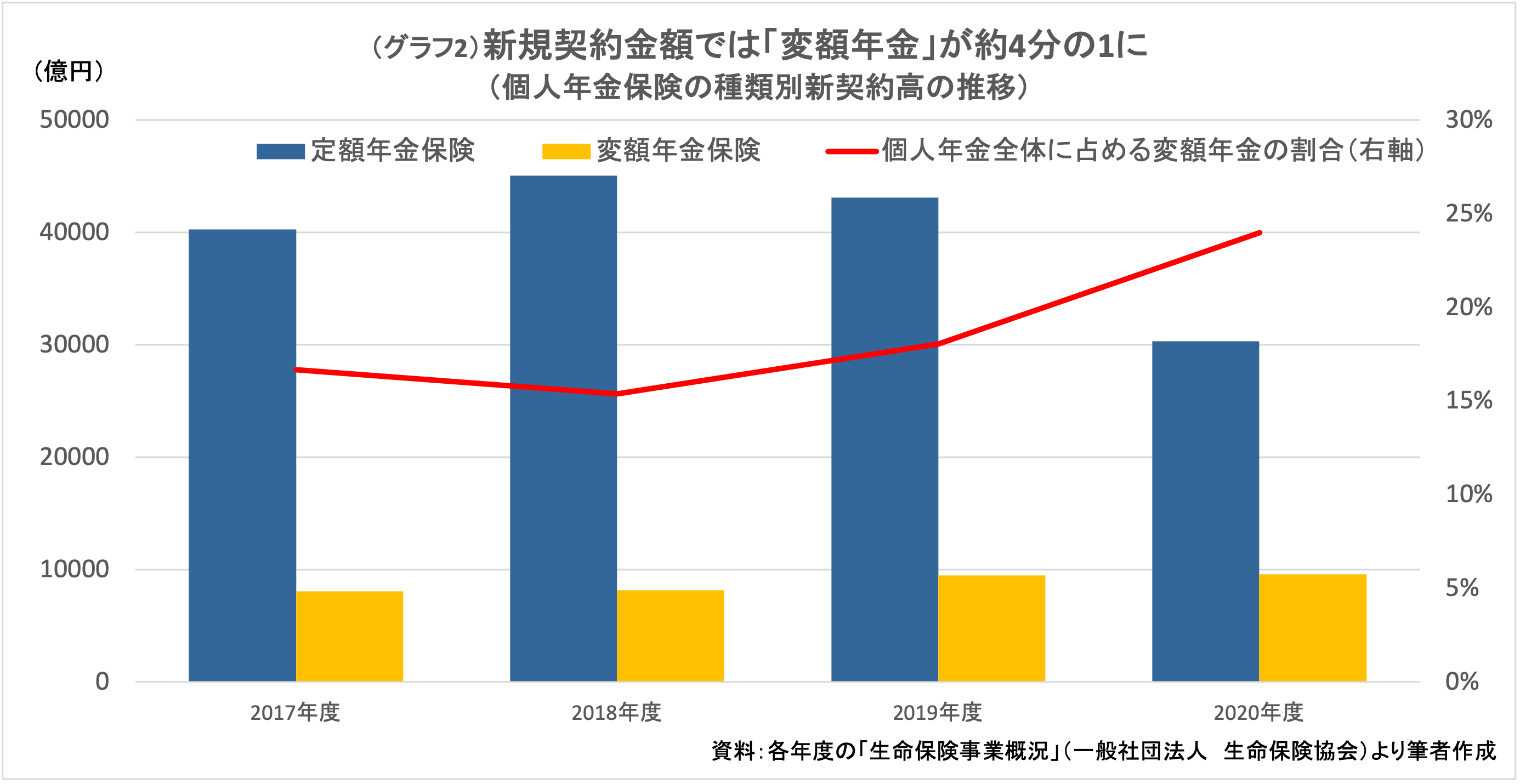

(グラフ2)は、新規契約高の推移です。こちらも変額年金保険のシェアは、2018年度の15.39%から2020年度の24.00%へと上昇。定額型の新規契約高が2年で3分の2に減少したのに対し、変額型では年々増えています。

マネー系の話題では、NISAやiDeCoが人気沸騰中。そこで、変額年金保険の契約件数を両者と比べてみました(表)。するとiDeCoの口座数と変額年金保険の件数ほぼ同じ。つみたてNISAが他2つのほぼ2倍という口座数でした。

変額年金の「特別勘定」とは

変額年金保険は、「特別勘定」で運用されます。「一般勘定」で運用される定額型の保険とは別に、保険会社の運用担当部署が「特別の勘定」というファンドで運用するしくみです。通常は、運用方針が異なる複数の特別勘定が用意されています。

「特別勘定」というと難しく感じられるかもしれませんが、要は、投資対象の異なる、いくつかの運用メニューです。

確定拠出年金に加入している人は、用意された運用商品の中から、ご自身で選んだものに掛金を配分して運用していることでしょう。それと同じように、一般的な変額年金保険は運用メニューを契約者自身が選択する制度になっています。「スイッチング」といって、別の特別勘定に運用資産を移すこともできます(ただし、「年に12回まで」等の制限があります)。

特別勘定の運用は、結果が良ければ契約者の受取額が多くなり、悪ければ受取額が減ります。保険会社によっては、最低保証額を定めている場合もあります。

特別勘定の運用状況は定期的に報告されます。老後に「蓋を開けたら思わぬ金額だった」とならないよう、時々見るようにしましょう。運用報告に目を通せば、選択した特別勘定が、どのような環境の下で値上がり・値下がりしたのかをある程度理解できます。チェックポイントは、資産価値の上下が自分の許容できるリスクの範囲に収まっているか、世界情勢や経済環境などを考え、自分の思うような運用になっているか、などです。

長期投資を通じて、資産を積み立てるだけでなく、金融の知識も積み立てられると良いですね。蓄積した知識は、リスクへの備えにもなると思いますよ。

【参考資料】

「生命保険の動向」(一般社団法人生命保険協会)

https://www.seiho.or.jp/data/statistics/trend/pdf/all_2021.pdf

この記事へのコメントはありません。