【 2009年 第7回 】子どもの教育費③知っておきたい奨学金制度 家計

佐藤 益弘⇒プロフィール

前回からの続きで、教育費を準備していくSTEPをご紹介いたします。

前回は STEP1~3をご紹介しました。

STEP1<我が家の教育方針を決める>

↓

STEP2<必要となる時期、必要となる金額の目処を立てる>

↓

STEP3<毎年の積立額を算出する>

小学・中学受験を考えなければ、目標は「18歳までに300万円」でしたね。いきなり用意するのは大変ですが、時間を味方につけてコツコツ増やしていきましょう。

< STEP4. 積立を始める金融商品を選ぶ>

教育資金を備えるためには、その目的に合わせて作られた金融商品のほか、様々な金融商品を利用する事ができます。一例を挙げてみました。

中でも給与天引きのものは確実に貯めていきやすいでしょう。ご勤務先に社内預金制度があればそれを利用するのも一つです。

まずは、身近なところからチェックし、それぞれの特性を確認して続けやすいものから始めてみてはいかがでしょうか。(第5回教育費はいくらかかる?のコラムもご参考ください)

< STEP5.奨学金制度の情報も得ておく>

奨学金は、お子さんが主体となって学費を借り入れ、卒業後、返済をしていくシステムです。現在は主に、日本学生支援機構や、各大学、地方自治体、新聞社などによるものがあります。

日本学生支援機構の奨学金は学力や世帯収入、奨学生としてふさわしいかなど審査がありますが、こちらの「学生生活調査(平成16年度)」によると、奨学金の受給割合は大学(昼間部)で41.1%に及ぶそうです。昔は、経済的に困難な学生や、成績が優秀な学生が利用できる制度というイメージがありましたが、今や、一つの教育資金調達法としてポピュラーな方法と言えそうです。

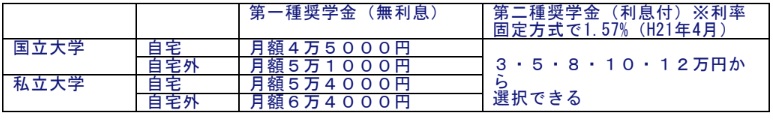

日本学生支援機構の国内の奨学金

例えば、私立大学・自宅外で第1種奨学金「6万4000円」を45カ月貸与した場合、総額では288万円受け取ったことになります。受け取った奨学金は大学卒業後、月1万5千円を16年に渡って返還することになります。住宅ローンのようにまとまったお金を繰り上げ返還したり、経済的な事情がある場合には返済期限を延期してくれる措置もあります。

一方、銀行など民間の教育ローンの金利は4~7%ですので、奨学金の情報を知っておくのと知らないのでは大きく差が出てきます。(奨学金目当てで子供の成績が向上したら一石二鳥ですね)将来の奨学金制度は変わってくるかもしれませんがこういった制度など情報収集も怠らないようにしましょう。

<まとめ>

「教育費がどのくらい掛かるか」「教育費をどのくらい掛けるか」はそれぞれの家庭によりますが、周囲に影響されるのではなく、家庭内における方針をしっかりと決め、子供に伝えた上で進路を選択するのがポイントとなるでしょう。

例えば、「私立大学なら自宅通学に限る」「学費の半分は親が援助するが、残りの半分は家庭内奨学金で貸与する」など、親側の方針を提案してみてはいかがでしょうか。

教育費をかけるだけいい教育が受けられるというのも違うと思います。大切なのは、子供が何を学び、何をやりたいのか、どんな人間に成長するのか。ハード(=学校)ではなくソフト(=中身)が大切だと思います。

また、早期からの私立進学や留学などのイベントは、住宅など他の予定している資金の発生時期や費用、また全体を通して老後資金などとのバランスもチェックしておきましょう。

一人でシミュレーションをされるのが難しい方は、信頼できるファイナンシャルプランナーに相談されるとよいでしょう。

この記事へのコメントはありません。