【2010年 第7回】金投資の基礎知識 金投資

三次 理加 ⇒プロフィール

これまで6回にわたって金投資の基礎知識、金投資の種類などを紹介してきました。

今回からは、金投資の上級編として「金先物取引とその活用方法」について紹介していきます。

まずは商品先物取引の特徴を説明しましょう。

○商品先物取引の特徴

商品先物取引には、主に以下5点のような特徴があります。

1.取引所取引である

証券取引は、金融庁の管轄のもと金融商品取引法に基づいて各証券取引所において売買が行われます。売買の仲介を行うのが証券会社です。商品先物取引の場合には、経済産業省と農林水産省の二省管轄のもと商品取引所法(※1)に基づいて各商品取引所において売買が行われます。売買の仲介を行うのが商品取引員です。「員」とありますが、これは「人」のことではありません。証券会社同様「会社」を指します。2010年6月現在、国内には4つの商品取引所があります。東京工業品取引所、東京穀物商品取引所、中部大阪商品取引所(※2)、関西商品取引所です。

※1 平成21年7月3日に成立した改正商品取引所法では、1年半後を目途に名称を「商品先物取引法」に改称するとしている。

※2 中部大阪商品取引所は、2011年1月までに貴金属、石油市場の取引を全て休止する予定となっている。これに伴い、同所は事実上解散する見通し。

2.資金効率が良い

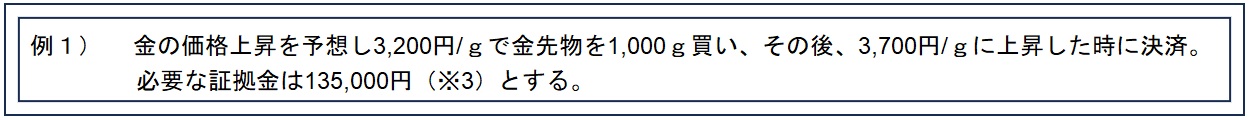

商品先物取引は、総取引金額の3~10%程度の証拠金で取引が可能です。そのため、非常に資金効率が良い取引といえます。具体例でみてみましょう。

この時、利益は、(3,700円-3,200円)×1,000g=500,000円。

金の現物1,000gを使って同様の利益を期待する場合、最初に320万円余りの資金が必要となります。しかし、商品先物取引であれば、当初必要な資金は証拠金135,000円。でも、利益は同じ50万円となります。

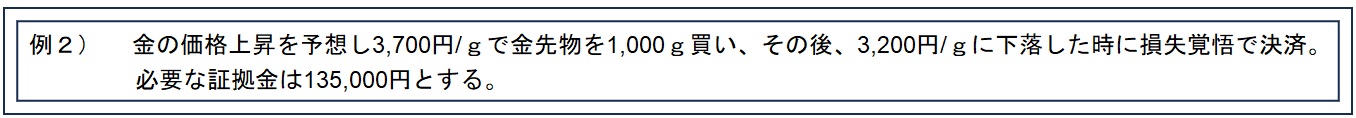

しかし、相場というものは、常に利益になるとは限りません。では、予想に反して価格が下落し、損失となった場合はどうなるのでしょうか?

例1と全く逆のパターンです。損失は、(3,200円-3,700円)×1,000g=-500,000円

しかし、最初に出した資金は、証拠金135,000円。つまり、365,000円の資金不足となってしまいます。

※3 証拠金は平成22年6月現在。証拠金額は、会社により異なる。また、実際に取引する際には、委託手数料と委託手数料に係る消費税が必要となる。

当初必要な資金は135,000円と少額であっても、動かしている資金は金1,000g分、およそ350万円前後の資金となります。それに伴う損益が発生するため、証拠金に比して利益も大きくなる半面、損失も大きくなります。例2のように、当初資金を上回る損失となることもあるため注意が必要です。そのため商品先物取引では、証拠金の半額を上回る含み損失が発生した場合、次のどちらかを選択しなければならない、というルールがあります。

①追加で含み損失分の資金(これを追証拠金(おいしょうこきん)という)を預託する

②取引を決済する

3.売りからも取引できる

商品先物取引は、今後、価格が上昇すると思った時には「買い」から、価格が下落すると思った時には「売り」から取引をスタートさせることが可能です。

「手元にモノを持っていないのに、なぜ『売り』から取引をスタートできるのか?」

疑問に思う方もいらっしゃるかもしれませんね。

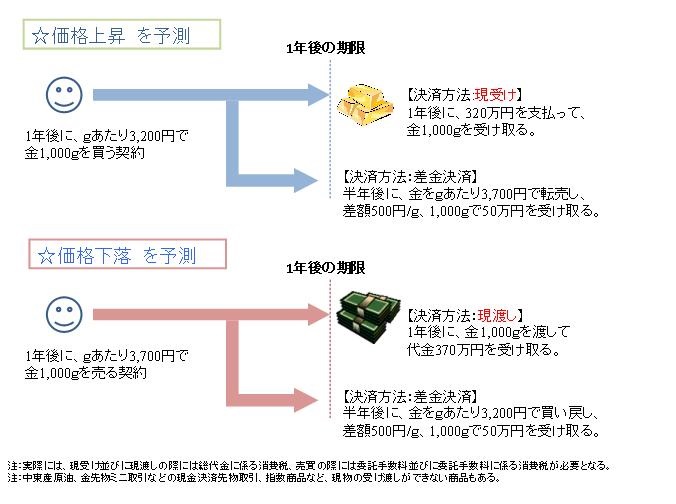

そもそも商品先物取引とは「ある一定の商品を一定数量、予め定められた価格で、将来の一定時期に受け渡す」契約のことをいいます。加えて、その将来の期限が来る前までであれば、その契約と反対の売買を行い、売値と買値の差額を受け渡しすることにより取引を終了させることができる、という特徴があります。(図参照)

つまり、商品先物取引とは「買う」契約をした場合は将来の期限までに代金を、「売る」契約をした場合は将来の期限までにモノを用意すればいい、という取引なのです。そのため、現時点ではモノも代金も必要ないのです。だから、「手元にモノを持っていなくても『売り』から取引をスタートできる」のです。ただし、取引の履行を保証するために、売り手、買い手ともに「証拠金」と呼ばれる少額の資金を預託する必要があります。

なお、期限が到来した時に、総代金を支払い現物を受け取ることにより取引を終了させることを「現受け」、現物を渡して総代金を受け取ることにより取引を終了させることを「現渡し」といいます。

4.決済期限がある

3.で説明したような商品先物取引の特徴から、商品先物取引には決済期限があります。商品によって異なりますが、半年から1年程度です。ただし、日経・東工取商品指数のように、決済期限が事実上設けられていない商品もあります。

5.現金以外に、株や国債も資金として使える

商品先物取引では有価証券を預託して資金とすることができます。たとえば株の一部上場銘柄であれば、時価の70%で評価されます。ただし、株券の電子化に伴い、現物株式の預託はできなくなりました。そのため、ほふり(証券保管振替機構)を利用して預託することになります。

以上が商品先物取引の大きな特徴です。ここ数年の商品価格高止まりに伴い、世界的に商品先物市場の出来高は増加傾向にあります。一方、国内の商品先物市場は、規制強化等の影響により市場縮小傾向に歯止めがかからず、取引所の解散や吸収合併が相次いでいます。

1で説明した取引所数については、今後も変更されることがあり得ます。

次回は、金先物取引の仕組みについて説明します。

この記事へのコメントはありません。