【2010年 第8回 】不動産投資の判断基準① 不動産投資

大倉 修治⇒ プロフィール

資産運用や投資の収益性は、「利回り」(投資元本に対して1年間に何%の収益を生み出すか)によって評価するのが一般的となっています。不動産投資についても、ひとつの判断基準として、「利回り」の考え方について押さえておく必要があります。

今回は、「単年度」を基準にした場合の不動産投資の利回りとして代表的な「表面利回り」と「実質利回り」について見ていくことにします。

(1)表面利回り

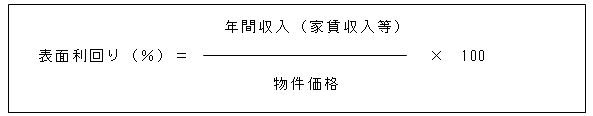

「表面利回り」とは、不動産の購入価格(物件価格)に対する年間収入(家賃収入等)の割合のことをいいます。不動産投資の利回りを表示するときに、最も一般的に用いられている指標で、広告等には、この「表面利回り」で表示されていることが多いようです。

投資の収益性を“大まかにとらえる”には適していますが、税金や維持管理費などの諸費用を考慮していないので、実際に投資の判断をする際に活用するには、あまり有効だとはいえません。

(2)実質利回り

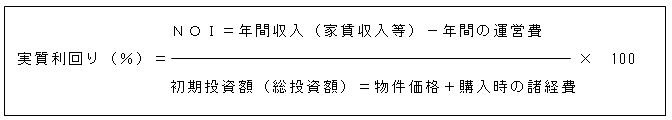

実質利回りは、算出するための分子に該当する部分に、表面利回りの年間収入(家賃収入等)ではなく、「純営業収益(NOI=Net Operating Income)」を用います。

純営業収益(NOI)とは、年間収入から不動産事業を運営することに伴う諸費用(管理費、修繕費、固定資産税・都市計画税、火災保険料等)を差し引いた利益のことです。「ローンの利子」については、前提となる事業の資金計画によって、その金額が異なるため、上記の諸費用には含めません。

一方、分母に該当する部分には、初期投資額(総投資額)を用います。物件価格の他に、物件取得に伴う諸経費(不動産取得税、登録免許税、司法書士に対する報酬、不動産会社に対する仲介手数料等)を加算します。

(2)の実質利回りの方が、(1)の表面利回りに比べ、不動産投資の正確な収益力を見ることができるので、より“現実的”といえます。単年度の「利回り」から投資の収益性を判断する場合には、「実質利回り」を用いた方が良いでしょう。

なお、不動産取引の現場で「ネットの利回り」などと呼ばれているものは、上記の計算式に分母に取得費用は含めない形で表記されることが多いようです。「ネットの利回り」は投資家が不動産投資に「期待する利回り」の目安にもなります。ただ、この“期待する利回り”は、「金利」の動向などによって変化する点には注意しておいた方がよいでしょう。

通常、金利が高くなると、安全性・確実性が高いとされる預金や国債の利回りも高くなることが想定されます。その場合、投資家は、預金や国債と比べリスクの大きい不動産投資に対して、当然、より高い利回り=リターン(収益)を期待することになります。ですから、金利が上昇すると、通常、「期待する利回り」も上昇することになります。

今回は「単年度」を基準に投資の収益性を判断する上での指標について触れました。次回は、「一定の投資期間」を基準にした場合の指標について見ていくことにします。

この記事へのコメントはありません。